美国衰退恐慌继续蔓延股票杠杆最高多少倍,叠加中东局势突变,周一全球股市崩盘:

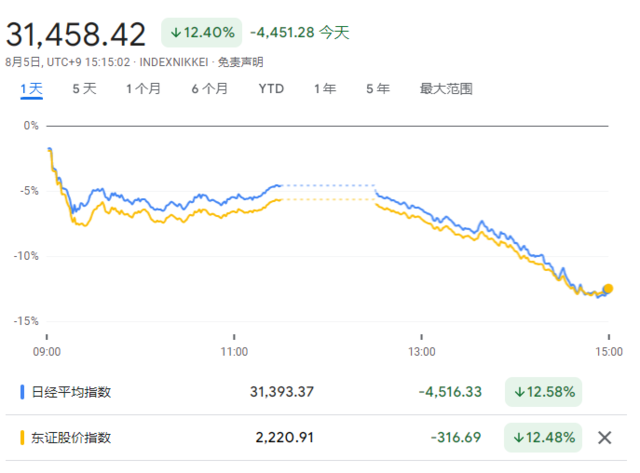

日本股市领跌,日经225指数和东证指数双双收跌12%,后者甚至创下1987年以来最大单日跌幅,盘中多次触发熔断机制。

按收盘价计算,日经225指数较7月高点回落26%,东证指数从纪录水平下跌24%,双双跌入技术性熊市区域。

韩国KOSPI指数收跌8.8%,创2008年以来最大跌幅,盘中曾触发熔断。三星跌超10%,创2008年以来最大跌幅。

台股收跌8.4%刷新单日跌幅记录,台积电跌近10%领跌大盘。

07月24日,股份制银行行业盘中跳水,截至10点45分,股份制银行行业整体指数下跌1.01%,报3770.040点。

新加坡海峡时报指数一度下跌5%,澳洲标普200指数跌3.7%,菲律宾股指跌幅扩大至2.58%。

美股期货集体下挫,纳斯达克100指数期货一度跌超5%,标普500指数期货跌近3%。美股盘前英伟达跌超9%、苹果跌超7%。

MSCI新兴市场指数跌超3%,创2022年6月来最大。

加密货币集体下跌,比特币跌破5万美元,日内跌15%。过去24小时,爆仓金额超10亿美元。

全球市场大崩跌,幕后凶手到底是谁?

套利交易清盘,“抱团”股溃散

重溯全球资产的“变盘时刻”,日元大涨或为最大征兆,背后主要是两大逻辑在支撑。

首先是美日利差收窄引发“套利交易”逆转:

对于外汇市场上最受欢迎的“卖日元,买美元”的套利交易来说,美日利差越大、投资者的获利空间越大。

而日央行上周意外加息,美联储9月降息几乎被完全定价,套利交易“魅力”不再,投资者开始将手中的美元资产换回日元,需求飙涨助推日元走强。

其次是“衰退交易”下,抱团科技股的资金大幅回撤:

受全球市场诸多不确定性和AI热潮的驱动,全球投资者此前纷纷涌入美股科技股。

而随着美国经济数据持续弱化引发衰退担忧,美股开启riskoff模式,此前“抱团”科技巨头的资金开始撤出,引发科技股和小盘股轮动,回流日本的资金再给日元注入一剂强心针。

担忧升温,美国经济衰退阴云密布

经济和就业数据持续疲软、消费巨头业绩集体暴雷,加剧美国经济“硬着陆”的风险,全球投资者信心遭重挫。

美国7月27日当周首次申请失业救济人数超预期,7月非农就业人数大幅下滑,失业率升至三年来最高水平,触发了准确率高达100%的衰退指标——萨姆规则。

此外,美国7月ISM制造业PMI为46.8,萎缩幅度创八个月最大,加剧了衰退担忧。

二季度业绩表现方面,美国消费巨头普遍逊于预期。

包括星巴克、雀巢、宝洁、欧莱雅在内的消费巨头,二季度收入增长均出现下滑且普遍不及预期,星巴克同店销售额下降了3%,欧莱雅同店销售增长放缓至5.3%,雀巢、宝洁收入增长均低于预期。

这表明支撑美国经济的最大支柱——消费业整体疲弱,消费者可支配支出低迷。

“股神”狂砍重仓股,释放悲观信号

在美股大幅回调之际,“股神”巴菲特“腰斩”头号持仓股苹果,令全球市场为之震动。

伯克希尔最新公布的季报显示,截至二季度末,该公司的苹果持股量从第一季度的7.89亿股下降至约4亿股,减持规模近50%;7月以来,伯克希尔还累计减持约9000万股美国银行,共套现约38亿美元。

CFRAResearch分析师CathySeifert评论表示,巴菲特大举抛售的行为可能是出于衰退担忧,称伯克希尔正在“为经济环境疲软做准备”。

大举抛售后,伯克希尔的现金储备已接近2780亿美元的历史最高水平,向已经惶惶不安的市场又释放了一个信号:将来会出现更便宜的入场机会,而不是现在。

EdwardJones的分析师JimShanahan则直白地指出,巴菲特的举动是“一个卖出信号”:

“抛售交易的水平比我们预期的要高得多。”

据媒体报道,资深分析师JesperKoll对此表示,巴菲特的这番操作似乎暗示:在全球金融市场中,一切从美国开始,一切又从美国结束。随着美国经济衰退风险骤增股票杠杆最高多少倍,美元升值周期即将结束。